“我们调研发现,近年来,在新经济、新行业快速发展的推动下,年轻群体的创富速率加快,40岁以下高净值人群中,以新经济董监高、新经济创富一代为代表的新富群体占比显著提升,已成为高净值群体的中坚力量。”招商银行私人银行部总经理王晏蓉在接受《金融时报》记者采访时表示。

经过十余年的发展,私人银行业务所面临的市场环境、客户群体都发生了显著的变化。近日,招商银行和贝恩公司(管理咨询机构)联合发布的《2021中国私人财富报告》(以下简称《报告》)披露,我国的私人财富市场在地域和人群方面都表现出新的特征。

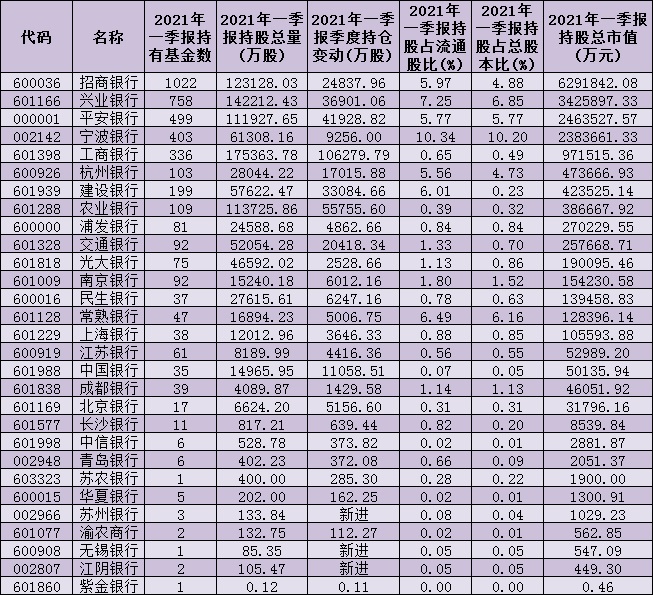

而对应于这些变化,各银行的私人银行业务也进入白热化的竞争阶段。根据2020年业绩报数据,多家银行的私人银行客户数及资产管理规模(AUM)继续保持两位数增长。这意味着,越来越多的银行正在加紧布局私人银行业务,并把该业务提升至全行发展战略的高度。

新经济新行业催生新富群体

《报告》显示,2020年,我国个人可投资资产总规模达241万亿元,可投资资产在1000万元以上的中国高净值人群数量达262万人。

在宏观经济持续向好的前提下,中国私人财富市场也迎来稳健发展态势。预计到2021年底,中国高净值人群数量将接近300万人,可投资资产总规模将突破90万亿元。

王晏蓉表示,高净值客群增长背后的动因,一是资本市场在过去两年的快速增值;二是一二线城市的房地产市场持续回暖;三是境内外IPO加速下新富人群的不断涌现。

此外,从地域来看,财富市场呈现出从一线往周边辐射、三大经济圈高净值人群集中度加强的特征。2020年,广东、上海、北京、江苏、浙江五个省市的高净值人数占全国总数比例约为44%,其持有的可投资资产占全国高净值人群财富的比重约为60%。

从人群来看,高级“打工人”取代创富一代,成为高净值人群第一大来源。《报告》显示,董监高、职业经理人、专业人士的群体规模持续上升,占全部高净值人群比例由2019年的36%上升至2021年的43%,规模首次超过创富一代企业家群体。

新经济企业的崛起带来强劲的股权增值与创富效应,造就了大批新富人群。近年来,紧跟国家城市群建设发展,高净值人群也从大城市向周边区域辐射延伸,显现出核心城市点、沿海经济带、财富区域圈“三头并进”的财富分布特征。

银行加快私人银行业务布局

招商银行副行长汪建中在《报告》发布会上表示,该行私人银行业务在大财富管理中具有独特的战略地位,横跨个人金融和企业金融两端,串联了“财富管理、资产管理、投资银行”的服务链条,是招行“飞轮体系”的核心引擎。

业内人士认为,私人银行业务可以说是银行此前发力零售业务之后的必然发展方向。加之中国富裕人群的数量随着新经济的崛起而显著增加,这给银行私人银行业务提供了重要的发展契机。各家银行加快私人银行业务布局成为必然。

从2020年年报披露数据来看,资产管理规模大于1万亿元的有6家,分别为招商银行、中国银行、工商银行、建设银行、农业银行和平安银行,其管理的资产规模分别为2.77万亿元、1.85万亿元、1.8万亿元、1.78万亿元、1.70万亿元、1.13万亿元。

“2021年4月,我们所服务的月日均总资产在1000万元以上私人银行客户数已超过10万户,管理客户总资产突破3万亿元,稳居国内银行业首位。”据汪建中介绍,招商银行私人银行AUM规模已突破3万亿元。

《报告》显示,随着金融需求的提升,大型综合银行较为完善的服务体系受到客户青睐。调研显示,大型银行私人银行依然是高净值人群的首选,占比约62%。高净值人群在选择私人银行服务的时候,首先考虑的是专业度,其中包括专业的投顾团队(洞察机会)、专业的客户经理(反应敏捷,体验更好)、专业的综合服务(深度理解客户,能兼顾金融和非金融需求)。

这意味着,银行的私人银行业务要能够全面、有前瞻性地理解客户需求,在市场机遇把握能力上要更为娴熟。

“人+数字化”将成主流服务模式

未来,高净值人群将如何配置金融资产?《报告》显示,在人群细分上,金融资产配置也存在差异化需求:传统经济创富一代更保守、稳健,偏好固收类产品;新经济创富一代心态更进取,权益类资产配置比例更高。

从预期来说,经历了市场震荡,投资者投资心态逐步成熟,2021年高净值人群对于未来各类资产发展趋势相较2019年更加谨慎乐观。

《报告》显示,首先,权益类资产配置占比预计小幅增加,以股票为例,股票未来配置预计小幅提升6%左右。其次,投资者对于平衡风险与收益的接受度持续提升,资金进一步流向银行理财,未来预计提升7%。

随着市场波动性加大和资产组合多样化,实现资产配置稳中有升的难度日益提升。44%的受访高净值人群表示,2021年考虑境内资产配置时,最大的难点是资本市场波动大,不想承担太高的波动风险;42%的受访高净值人群表示,各类资产收益普遍下降;37%的受访高净值人群表示,当前单一资产表现还可以,如果配置其他不熟悉资产,反而担心风险上升。

此外,在服务模式上,调研结果显示,58%的高净值人群希望使用“人为轴心,数字化支撑”的混合服务模型。其中,“人”在私人银行服务和体验中将起到核心作用。在需求理解、投资决策、方案制订及投后建议方面,高净值人群仍希望主要对接“人”,以实现需求的深度理解。

与此同时,高净值人群也早已习惯通过微信、手机APP、客户端等数字化方式进行沟通。如何处理好数字化与人性化的协同,为高净值人群提供既有智慧又有温度的个性化服务,成为银行机构从业者面临的重要考验。